這篇以前的流程,如果運用適當的時間段資料->訓練模型->評估->調整,

重複這個過程不斷去嘗試,應該可以做出不錯的預測。

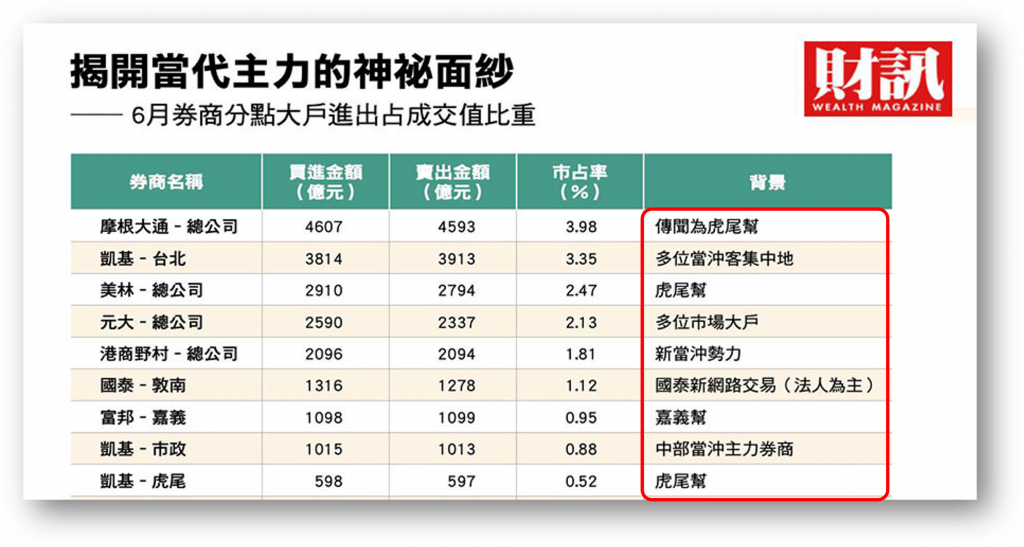

說到現在市場上很經常被用來輔助買賣股票的分析籌碼這件事,可以看到很多券商都有固定的一些行為,

像是會進行隔日沖。惡名昭彰的除了 凱基台北、美林、摩根大通,還有其他這些券商(如下圖)

而隔日沖的意思就是前一天大量買入,騙散戶上車後,隔天把價格拉高馬上賣出獲利,

而這些行為就會讓很多人都損失慘重。

隔日沖有點像是風氣或是文化,不一定都是這麼做,但這間券商的大部分分點都會這麼做,例如凱基證券。

也可以說是他們公司操作的教戰守則,狼性文化,聞到一點血腥味就會衝上去。

隔日沖分點,就我這段時間觀察以來盤面上的籌碼,

像是凱基、凱基-台北、凱基-松山、凱基-信義、群益-金鼎、統一、摩根大通(小摩)、美商高盛、元大-永寧等。

依照我自己的觀察而言,以凱基來舉例,實際操作手法就是盯上(券商買股票都要評估、報告買入理由)某些股票即將漲停,接著在漲停價附近大量買入,甚至是買在漲停價。

用常理想,成本就在今天收盤最高點,券商又想賺錢,當然隔天就要賺了趕快跑。

所以其實可以用券商APP,或是用前面文章的方式去觀察大漲的股票(尤其是漲停的),而若是在布局很久的股票中發現他們也介入,也可以藉由他們幫忙抬轎,但務必小心風險。因為這些券商的目標就是炒短線,股票的短期波動會變得非常大(漲跌都是)。

不一定僅限於隔日沖,也會當沖、三日沖、四日沖。如果一檔股票買氣旺盛,大戶和其他法人也跟著大買,他們不一定會著急出貨,

甚至會等股票拉抬2~3根漲停板再出貨。

所以很難會看到這些券商分點能夠長期布局在一檔股票並且獲得翻倍的報酬,

相反他們是利用抓住每一次非常短的機會來累積一點點的成果。

只不過因為隔日沖的比例太高,只要看他們介入心理就會很緊張,

他們的手法不違反人性,反而是利用人性,並且發揮到極致,

如果手法比較高明或是手腳比較快,也可以跟他們一起進出,只不過受傷的機會也很大。

依照之前在網路上看到別人分享,券商內部會分為分析師、交易員兩種角色,分析師負責研究、撰寫研究報告、提供買入理由、買入時間、價位等,而交易員負責按照報告在指定的時間內完成操作。

而產業內的消息、公司內部消息,或是網路上的投資訊息、新聞,應該能分清楚這些訊息的傳遞順序,因此券商能比投資人更快拿到第一手的訊息應該是合情合理。

在過去幾年上過投資學的課程,按照效率市場假說而言,

當市場十分有效率(訊息傳遞得很有效率),

就沒有能夠依靠分析來獲得超額報酬的可能性(就連內線消息也沒用)。

只不過我自己個人非常不相信這個假說,

假說太過理想沒考慮到實際層面,真實環境比這種假設還要來得複雜許多。

人們不可能讓資訊公平流通在市面上或是到每個人的手上,尤其是掌握更多權力、財富的人更不允許這件事發生。

(不然公司何必有機密報告、產業內部資訊)

股市就是在比較資訊的落差程度,不然券商也固定長期買入,每個人都可以賺錢這樣。就像是有一個人每天都會睡覺,你預測他明天也會睡覺,跟別人賭10塊他明天也會睡覺,

但是因為期末報告或是被老闆要求加班,結果就有特別異常的一兩天不睡覺,

所以我認為股票市場內的任何分析,重點不在預測,而是怎麼應對。

另外,券商大多都是依靠程式設定價位,因此到達某個價位,觸價後就會自動大量買入或賣出,

他們也會依靠寫程式調整買賣的速度和頻率,讓一般人看不出來他們是不是在出貨。

這就是為何要從多個指標、多項的數據佐證,從各個角度分析,

不要只從單一面向去判斷一件事或是一個人。

從剛才分析的結果來看,似乎地點真的和籌碼有一些關聯,像是在公司附近的券商可能會比其他券商還早知道有關這間公司的消息,也就是傳說中的內線消息,而從上面觀察出來的這些分點,就可以去分析哪一間券商買入和賣出的價格是比較容易賺錢的,我們就可以持續追蹤這個分點,跟著他一起買賣。

接著考慮到convLSTM會參考時間序列的特徵、也會參考空間特徵,

畢竟現在這個模型只有用3天的資料來訓練,如果我把輸入的時間段放長,讓模型學習到更多行為, 或許可以做出更好的預測。

只不過這個模型的大小我是真的不敢恭維,

才3天的訓練資料,就有187MB阿??

或是更換個股也是個不錯的選擇。

參考文章&資料來源:

每日記錄:

加權指數收在 22240.12點,上漲82.07點,昨天猜的走勢的結果還是有點準的,

但也不是很正確,開盤159點,早盤上漲到250點左右,

只不過漲勢沒有收斂得太多,市場上還是有一些人撐著。

話說上面新聞北極星解盲成功那時,親身體驗被抬轎的感覺真的很神奇。

接下來幾天,看看要重新訓練模型和預測,或是把之前遇到的bug都貼出來是怎麼解決的。

或是來寫後續追蹤這些券商的交易策略、評估交易績效。

看看模型是不是真的預測出了什麼神奇的結果。

(還是有人要敲碗做什麼其他好玩東西)

辛苦了,看著你一路走來也是蠻不容易,我這邊有一點點疑惑想要建議或者詢問一下

我看你是透過ConvLSTM模型,根據過往幾日各券商的買賣超數據去預測隔日的券商買賣超張數,感覺這會不會有點不是很適合?

就像你提到的隔日沖問題就應該比較難預測出來,因為不能確定他就一定是隔日沖,說不準三日四日沖,那預測他隔日要出貨,但結果他繼續囤貨,過兩天再出,這部分變數就很大了

我的想法是,是不是應該透過買賣超張數去預測隔日的股價比較合理? 因為這兩者比較有穩定的連結甚至因果關係,模型學習後大概可以抓到一部份規則

個人淺見,可以參考看看