昨天我們介紹了多資產的配置投資,但是面上有這麼多標的我該投資那一些呢 ? 今天,我們將學習因子投資的概念,並探索如何使用不同的因子來進行投資策略的構建與優化。因子投資是一種基於特定因素(因子)的系統化投資方法,能夠有效地幫助投資者在複雜的市場環境中找到超額收益的來源。今日 Colab

因子投資是一種基於資產的特定特徵或驅動因素(因子)來構建投資組合的方法。這些因子通常代表資產的某些特徵,如估值、成長、質量、動量、規模等,這些特徵會對資產的未來表現產生影響。

(P/E)、市淨率(P/B)等。低估值資產通常被認為具有較高的投資潛力。

我們將以一個簡單的多因子投資策略為例,使用估值因子與動量因子來構建投資組合。

我們將使用 yfinance 獲取股票的歷史數據,並計算兩個因子(估值和動量)來構建投資組合。

import yfinance as yf

import pandas as pd

# 下載多個股票的歷史數據

symbols = ['AAPL', 'MSFT', 'GOOGL', 'AMZN', 'Meta']

data = yf.download(symbols, start='2019-01-01', end='2021-01-01')['Adj Close']

# 計算估值因子(以P/E Ratio為例,這裡我們用股價近似代替)

valuation_factor = data.tail(1).T # 最新一天的價格,作為估值的代表

# 計算動量因子(過去6個月的回報率)

momentum_factor = data.pct_change(periods=126).tail(1).T # 126天約為6個月

將不同因子進行標準化,然後對股票進行打分,並選擇打分最高的資產進行投資。

# 因子標準化

# 計算估值因子(以P/E Ratio為例,這裡我們用股價近似代替)

valuation_factor = data.tail(1).T # 最新一天的價格,作為估值的代表

# 計算動量因子(過去6個月的回報率)

momentum_factor = data.pct_change(periods=126).tail(1).T # 126天約為6個月

# 因子標準化

valuation_factor = (valuation_factor - valuation_factor.mean()) / valuation_factor.std()

momentum_factor = (momentum_factor - momentum_factor.mean()) / momentum_factor.std()

# 綜合因子得分(權重可自行調整,這裡我們取相等權重)

factor_scores = 0.5 * valuation_factor + 0.5 * momentum_factor

# 將 DataFrame 轉換為 Series,並以 index(股票符號)作為索引

factor_scores = factor_scores.squeeze() # 將單列 DataFrame 轉換為 Series

# 根據綜合得分進行排序

factor_scores = factor_scores.sort_values(ascending=False)

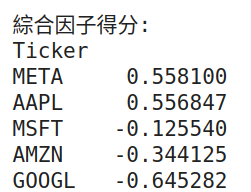

我們選擇因子得分最高的2只股票構建投資組合。

# 選擇得分最高的2只股票

top_stocks = factor_scores.index[:2]

print("選擇的投資組合:", top_stocks)

我們將使用 Backtrader 進行簡單的回測,以測試因子投資組合的表現。

import backtrader as bt

class FactorInvestmentStrategy(bt.Strategy):

def __init__(self):

self.size = 0 # 用於保存持倉量

self.top_stocks = top_stocks # 使用之前選定的投資組合

def next(self):

if not self.position:

cash = self.broker.getcash()

per_stock_cash = cash / len(self.top_stocks)

for data in self.datas:

if data._name in self.top_stocks:

size = int(per_stock_cash / data.close[0])

self.buy(data=data, size=size)

cerebro = bt.Cerebro()

# 添加策略

cerebro.addstrategy(FactorInvestmentStrategy)

# 添加選定股票的數據

for symbol in top_stocks:

data_feed = bt.feeds.PandasData(dataname=yf.download(symbol, start="2019-01-01", end="2021-01-01"))

cerebro.adddata(data_feed, name=symbol)

# 設定初始資金

cerebro.broker.setcash(100000.0)

# 添加分析工具

cerebro.addanalyzer(btanalyzers.SharpeRatio, _name="sharpe", timeframe=bt.TimeFrame.Days, annualize=True)

cerebro.addanalyzer(btanalyzers.DrawDown, _name="drawdown")

cerebro.addanalyzer(btanalyzers.Returns, _name="returns")

# 執行回測

result = cerebro.run()

strategy = result[0]

# 提取分析結果

sharpe_ratio = strategy.analyzers.sharpe.get_analysis().get('sharperatio', None)

max_drawdown = strategy.analyzers.drawdown.get_analysis().get('max', {}).get('drawdown', None)

total_return = strategy.analyzers.returns.get_analysis().get('rnorm100', None)

# 打印分析結果

print(f"夏普比率: {sharpe_ratio:.2f}" if sharpe_ratio is not None else "夏普比率: 無法計算")

print(f"最大回撤: {max_drawdown:.2f}%")

print(f"總收益: {total_return:.2f}%")

# 執行回測

cerebro.run()

#cerebro.plot(iplot=False)

import matplotlib.pyplot as plt

%matplotlib inline

plt.rcParams['figure.figsize'] = [15, 12]

plt.rcParams.update({'font.size': 12})

img = cerebro.plot(iplot = False)

img[0][0].savefig('backtrader_factor.png')

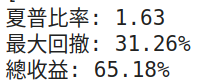

可以得到以下夏普等值:

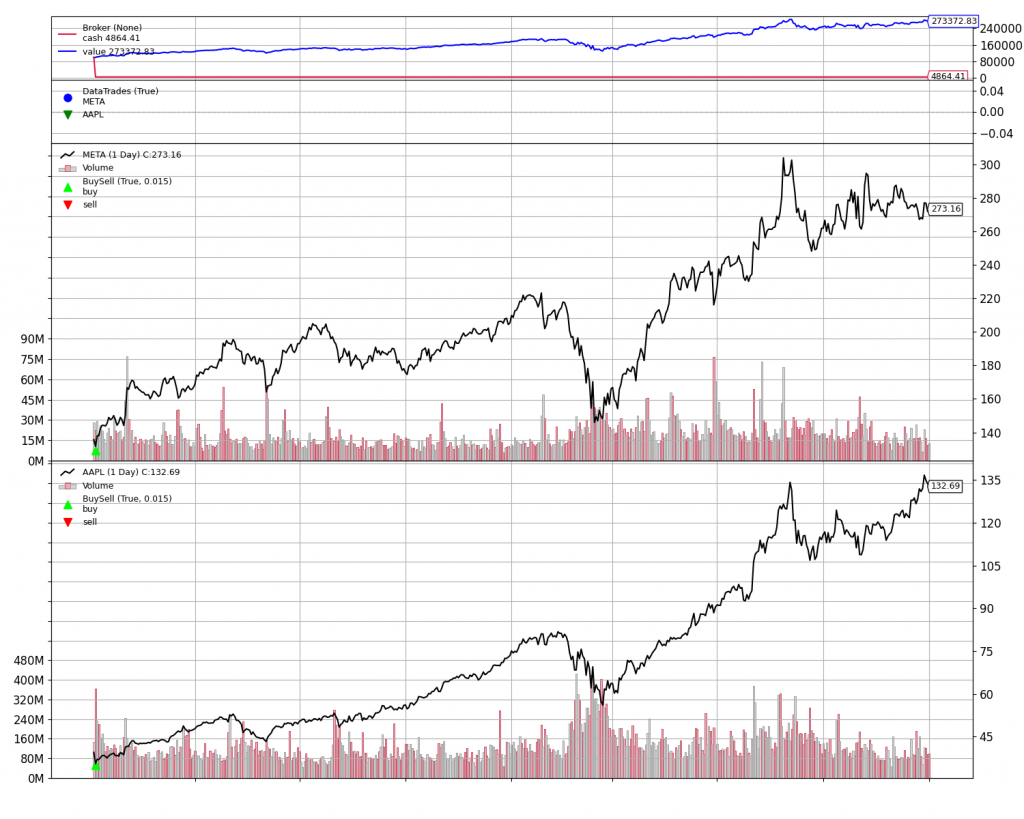

以及圖表:

因子投資是一種非常強大的投資策略,能夠幫助投資者系統化地構建投資組合,並有效地實現風險調整後的收益。

今日作業:

Backtrader 回測你的多因子策略,並比較不同因子組合的表現。透過這些練習,你將能夠更好地掌握因子投資的方法,並學會如何將這些概念應用到真實的投資中。