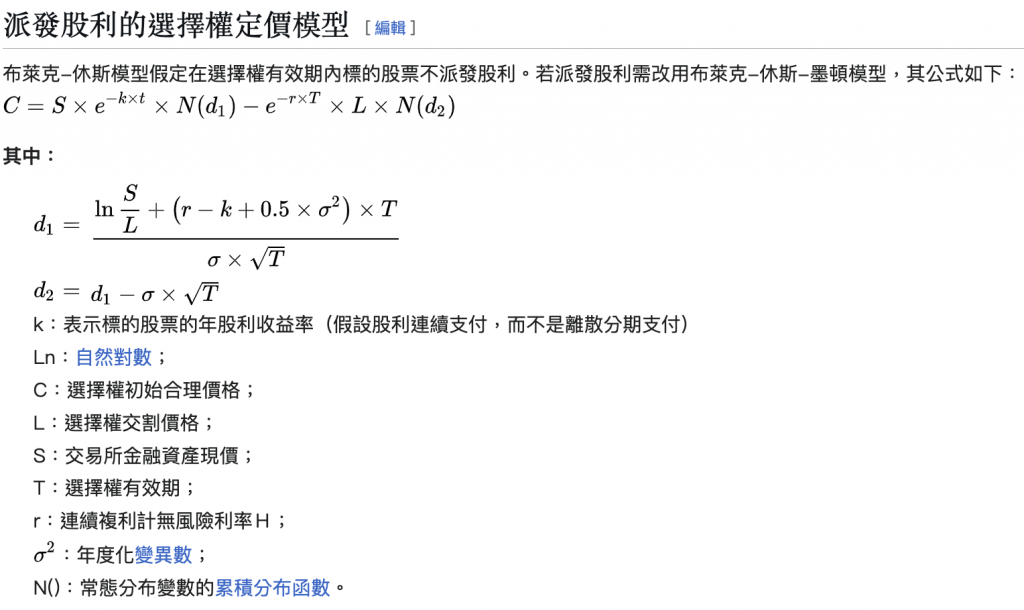

關於選擇權的定價,有一個經典的數學模型 Black-Scholes Model。 在假設了最低無風險利率的情況下,並且在期貨選擇權結算前、該檔股票不會配股配息(不會有外部因素干預股價),以及股價遵循幾何布朗運動等理想狀態下,選擇權的定價值。

(上圖為 Black- Scholes Model)

x + 1 tick 卡在你前面買入。 或者是你掛 賣出 y 元、程式會掛出 y - 1 tick 搶在你前面賣出。

備註: tick 是

價格波動的最小單位

量化交易策略:在合理的成交價格區間,盡可能地買低賣高。

資產粗估: 31000 左右