短期而言,股市是一個投票機器,長期而言,股市是一個體重計。

巴菲特

不要把人貼上善/惡的標籤,人不是只有兩種人,

那為何把公司貼上好/壞的標籤?

所以有個括號。

通常,長期而言,10元股價以下的公司,大部分營運績效不好,

百元股價以上的公司,大部分營運績效不錯,

排除突然爆衝的那些異常股,5年~10年均維持較平穩的價格(表示已經定調)。

接著,筆者自問,除了股價外,這些公司還有那些量化的指標可以識別呢?

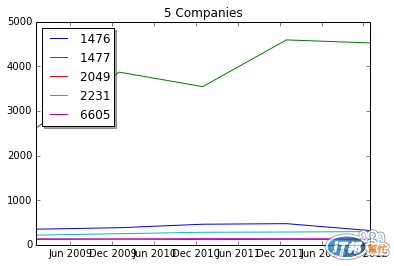

這是5家股價超過100元的公司,比較R2:長期資金佔固定資產比率

其中'1477', '聚陽實業'長期資金比固定資產超出許多。

上一篇的R20, 無疑的是其中一個不錯的回答。

這種開放性的問題(可以有非常多的答案),很早就想提問了。雖然可以google,

心中卻有自己找出答案的渴望。

10家高股價/10家低股價的公司,各別的R20比較。

10家高股價交互比較R20。

類似的比較還可以有很多。在其中,加深對R20各項數字來源的定義。

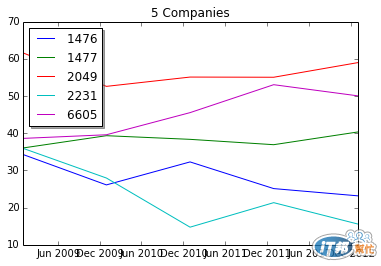

上面5家股價百元公司的R1:負債佔資產比率,最高者差不多在60%。6成。

上面5家股價十元公司的R1:負債佔資產比率,最高者負債差不多在7成。但其有一家

2614:東森本來負債一成多,過去5年多來一路上升,超過4成,不過還是裏面負債佔資產低的公司。

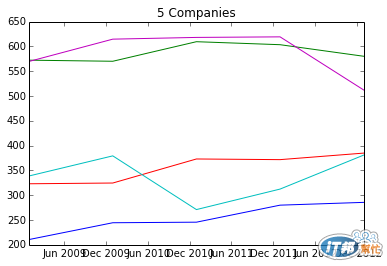

上面仍是同樣股價十元公司的比較R2:長期資金佔固定資產比率。最少都有2倍比上。

所以長期資金要低於固定資產,低於100%,那可能很危險了。

小結:股價上100元或低於10元,負債情況不會有十分明顯的差異。

畢竟能上市,總是經過一番審查,而每年仍會自然淘汰,所以基本上用100%做基準,負債大於資產,或長期基金小於固定資產,都有危險,抽樣的這十家,顯然都還在安全範圍。